【环球网科技报道】5月9日,360金融研究院与360集团联合发布《2018智能反欺诈洞察报告》(以下简称“报告”),指出近年来,贷款情景欺诈的发生率明显增加,其中包括以上 - 提到的欺诈类型。金融电信欺诈和在线贷款欺诈已成为最受欢迎的新型欺诈行为。

该报告显示,移动网络作为“温床”的金融欺诈呈现出“两高一低”的欺诈性报道,高欺诈和年轻受害者比例的趋势。在线贷款欺诈中,团伙欺诈程度明显高于恶意债务,长期借款和欺诈欺诈。它的特点是“智能,工业化,快速攻击,内部和外部勾结,高移动”。五大特征给金融机构的风险控制带来了严峻挑战。

金融电信诈骗呈“两高一低”趋势,男性易受骗且损失数额大

根据报告数据,对于2018年360手机卫士收到的欺诈性举报和投诉,金融诈骗损失金额高达35%,报告金额占所有欺诈金额的14.9%。类型。在金融电信欺诈的受害者中,90%占37.6%。在网络普及趋势和中青年群体日益增长的金融需求的影响下,80年代和90年代正成为手机诈骗的主要目标。

从受害者的性别分布来看,男性受害者占76.3%,女性占23.7%,男性受害者占女性受害者的比例明显高于女性。同时,从人均损失的角度看,男性受害者为12032元,女性受害者为10547元。可以看出,男性不仅更容易被欺骗,而且还比女性失去更多的钱。

图:金融金融诈骗受害者的性别和人均损失分布

在地域分布方面,广东,山东,辽宁,河南,江苏等省的金融电信诈骗受害者人数最多,报告数量占全国用户报告总数的36.5%。被欺骗的人口由大学毕业生,城市农民工和农村地区主导。

黑中介骗贷男性受害者占比76%,河南、山东、福建人最多

当黑色调解和黑色生产欺骗用户信息时,陷阱和例程通常是不可预测的。根据报告数据,在黑人中介欺诈的受害者中,20-30岁的年龄占45%,而30-40岁的年龄占35%。在线贷款和分期付款消费的主要客户群已经分别为80和90.黑媒体正在关注“胖子”。从性别比分析来看,男性受害者占76%,女性受害者占24%。与女性相比,男性更有可能成为黑人生产的“猎物”。

图:黑人调解欺诈受害者的年龄和性别比例

在地理位置上,黑人中介欺诈性贷款在信用意识相对较弱的三线和四线城市更容易入手。 Top5省份的受害者人数分别为河南(8.18%),山东(6.8%)和福建(6.78%)。广东(6.11%),黑龙江(5.99%)。

图:TOP10省份分发给黑人媒体欺诈受害者

在损失金额方面,由于黑人中介成功获取目标用户的个人信息,因此往往在多个平台上执行高级别欺诈性贷款,用户损失大于传统欺诈。根据报告数据,黑人中介欺诈贷款后,损失不到2000元的受害者占6%,损失2000至5000元占17%,损失5000元至10000元占28% ,损失是1万元。 5万元占38%,亏损5万多元占11%。

团伙欺诈智能化特征凸显,黑中介、黑产深度融合

据报道,与个人欺诈相比,团伙欺诈的范围更广,社会危害性更大。它提出了“智能,工业化,快速攻击,内部和外部勾结,高移动”的五个特征。随着欺诈技术的发展,黑人中介和黑人生产有着深刻的融合趋势,并开始以团伙的形式进行网上贷款申请审批业务,骗取大量资金。

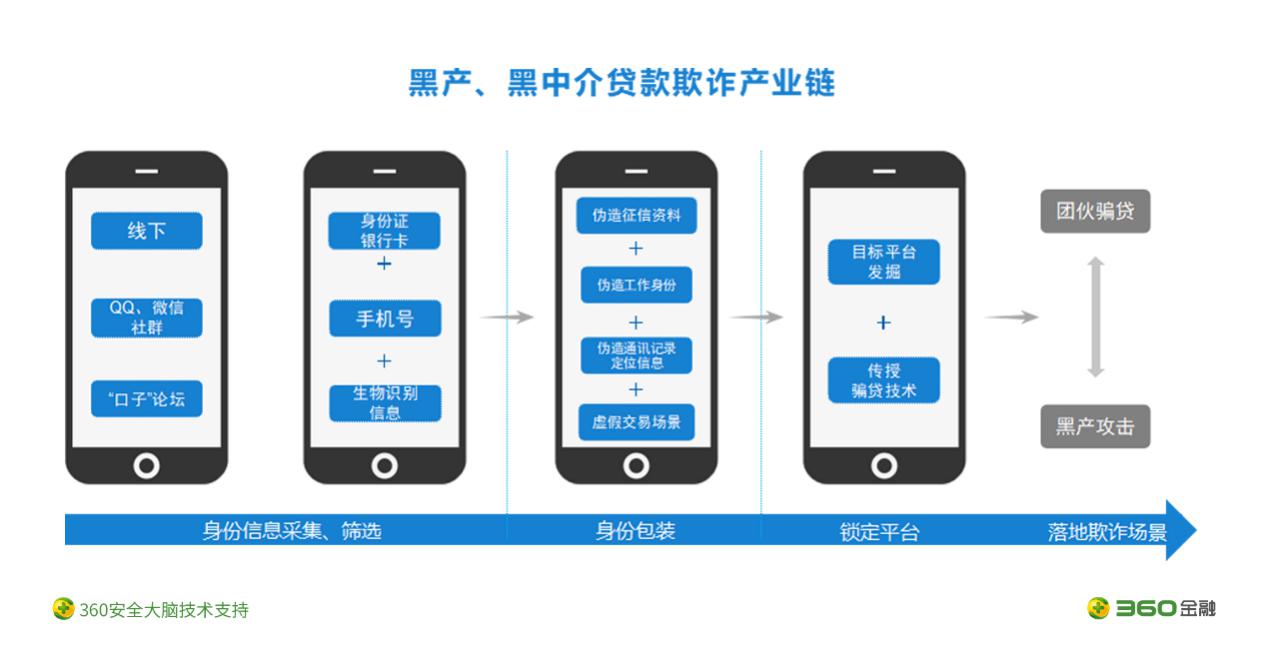

在团伙欺诈中,黑人中介利用互联网金融平台采用大数据在线审计的业务特征,重点选择一些新的在线,而非信用,弱控制平台为目标,不断探索平台风险控制。规则中的漏洞或弱点,例如信息打包或伪造,远程贷款协助和其他欺诈性操作。一些黑人中介机构还通过社区,金字塔计划和面对面的课程向其他中介机构和个人提供技术交流和欺诈性贷款教学。黑人生产扮演着“协助”黑人中介的角色,技术上为黑人中介实施欺诈性贷款提供了技术便利。如批量收集用户信息,窃取金融机构和平台数据库,打包伪造文件信息,银行用水和伪造通信记录。

随着网络技术的不断迭代,黑色调解和黑色生产的智能化趋势明显。黑人生产团伙还将使用大数据和人工智能技术等技术来扩大欺诈范围和准确性。实现围绕欺诈目的,黑色中介和黑色生产构建了完整的产业链,整合了用户数据采集,身份信息伪造和包装,欺诈策略制定和技术手段。

图:信贷行业的黑色产业和黑色中介欺诈链

当黑人中介发现目标平台时,它将深入梳理平台的风险控制漏洞,制定欺诈方案,并在特定时间发动集中攻击。由于黑色中介的强烈隐蔽,对平台反欺诈策略的敏感性和迭代效率提出了更高的要求。在人员结构方面,熟悉平台风险控制逻辑的黑人中介组员工比例有所增加,“内外勾结”联合诈骗对平台的破坏更大。

与此同时,360金融研究所在调查中也发现,黑人中介和黑人生产攻击平台之间的时间差异很大。黑人中介发起攻击的时间段主要是白天工作时间,这与普通用户申请贷款的时间一致。高峰期发生在上午10:00至下午5:00之间,夜间活动的频率较低。黑色生产团伙一般选择贷款平台技术保护或风险控制相对较弱的一段时间,如平台启动或活动的初始阶段,周末或假期,并从凌晨2点开始对平台进行密集攻击。到凌晨4点。

巨头系金融科技平台智能反欺诈成效显著

金融反欺诈是一个复杂而棘手的问题。攻击黑色产品的手段正在迅速变化。因此,平台防御规则策略需要灵活,快速。目前,互联网技术巨头已经能够通过大数据,云计算,人工智能和区块链等最新的互联网技术获得更丰富,更准确的信息收集来源,并开发出更加个性化和有针对性的风险定价模型来完成更科学,更严谨的风险决策过程。

报告显示,360财富诞生于中国最大的安全服务平台360集团。目前正在金融反欺诈战略制定和模型建设方面保持深入密切的合作。 360集团已在全球100多个数据中心部署了超过100,000台服务器,其中包括EB级数据存储和全球6亿台计算机。它有超过10亿个移动设备连接到它,总样本量超过180亿。世界上最大的程序文件库。凭借360集团领先的数据智能优势,360 Finance已经积累了数以千万计的黑名单和数亿个白名单库。自主研发的Argus智能风控发动机采用机器学习方法从数十万个变量中筛选出3000多个风控模型数据变量。近96%的信用申请和99%的订单申请都是完全自动化的毫秒级反馈。结果。

360金融反欺诈技术专家张峰透露,360财务基于人工智能技术建立的反欺诈模式和反欺诈战略已经成为平台预测和抵御欺诈风险的有力武器。一方面,人工智能可以利用机器的大规模高频数据处理能力,构建与申请人相关的各种信息节点的庞大网络图,并在此基础上构建基于机器学习的反欺诈模型。重复培训和实时识别。另一方面,人工智能基于庞大的知识地图,还可以监控整个互联网的风险动态。当信用表现存在风险时,可以及时发出风险警告,激活“先知”防御机制。

通过该系统构建大数据,人工智能反欺诈风险控制系统,360财务逾期率始终处于同一平台的最优化。截至2018年12月31日,该平台的M3 +逾期率仅为0.92%,欺诈造成的损失率仅为0.2%。出色的风控能力使得360 Finance获得银行等金融机构的青睐,并继续吸引更多金融机构进行深度合作。截至2018年底,360个金融配套贷款资金中有74.7%来自金融机构。在机构资金来源中,2017年国家银行的比例大幅增加,包括中国工商银行和中国光大银行。以金融合作为出发点,360财经还将自己的数据积累,业务能力,技术创新转化为模块化和产品导向计划,并将金融技术能力全面出口到金融业。