日前,中国汽车工业协会(以下简称“中汽协”)公布了最新一期中国汽车市场销量数据:10月份中国汽车产销量分别为229.5万辆和228.4万辆,环比增长3.9%和0.6%,但较去年同期分别下滑1.7%和4%。至此,中国汽车市场已经连续16个月销量同比下滑。“金九”发力失败,“银十”同样也没能拯救持续下行的车市。

在乘用车领域,10月共售出新车192.8万辆,环比下降0.2%,同比下滑5.8%。可见,乘用车市场消费需求没有明显改善,行业企业依然承压。整体来看,1-10月,乘用车累计销售1717.4万辆,同比下降11.0%。

仅1/3车企保持正增长

此前多家车企公布的10月产销数据快报显示,即便是整体提振不力,车市中依然是几家欢乐几家愁:中国品牌中,长城汽车依托哈弗SUV系列和新能源品牌欧拉的强势增长实现逆市上扬;以新能源立命的北汽新能源10月销量不足万辆,同比大幅下滑69.2%,比亚迪旗下新能源汽车销量亦同比大幅下滑54.58%。

合资品牌中,日系合资车企表现亮眼——东风本田、广汽丰田、东风日产(5万大奖)都实现了单月销量和年内累计销量的同比增长,东风本田和广汽丰田的累计同比增幅高达23.3%和16.5%;美系合资车企则持续同比下行,包括上汽通用、长安福特10月同比分别下跌25.3%和31.8%,累计同比跌幅亦分别高达16.2%和56.1%。

另外,豪华品牌表现尤其亮眼,宝马、奔驰(不含smart品牌)今年在华销量都逆势上涨,其中宝马累计销量增幅高达13.8%;雷克萨斯10月在中国市场销售16324辆,同比增长11.2%,前十个月累计实现销售160914辆,同比增幅更是高达21.5%。不过,中国品牌亦有振奋人心的表现,一汽奔腾10月销售12309辆,同比增幅高达177%,年内累计销量同比增幅亦有36%,录得90303辆的总销量;一汽红旗10月实现销量11880辆,较去年同比增长188%,年内累计销售75520辆,累计同比增长了2.17倍。

在目前已公布销量成绩的30家主流车企中,前10个月累计销量能实现同比正增长的仅10家,其中上汽大众、上汽通用、吉利汽车等车市“巨头”都出现了销量同比下滑。从各大细分市场看,SUV势头最好,10月销量为86.9万辆,同比增长0.1%;轿车10月销量为89.8万辆,同比下滑10.1%。相比SUV和轿车,MPV销量最不景气,10月共售出13万辆,同比降幅高达11.4%。

德系、日系抢占中国品牌份额

在车市下滑之际,由于受到合资品牌下探的挤压,中国品牌的生存空间越来越窄。根据数据,2019年1-10月,中国品牌乘用车共销售667.2万辆,同比下降17.5%,占乘用车销售总量的38.9%,中国品牌占有率相比去年同期继续降低3.1个百分点。从各大细分市场看,1-10月中国品牌轿车、SUV和MPV市场销量占比分别为19.6%、52.5%%和74.7%,轿车领域仍然是中国品牌难以突破的“禁区”。

从具体车企来看,上汽集团以153.7万辆销量夺得中国品牌车企销量冠军,吉利汽车、长安汽车汽车则分别以109万辆、72.5万辆月销量紧随其后。在排名前15的中国品牌车企中,仅有3家车企能保持销量同比正增长。

在外资品牌中,2019年1-10月,日系、德系品牌乘用车市场份额同比都有所提升,分别为24.1%和21.6%。但美系、韩系、法系品牌乘用车市场份额均有所下滑,在1-10月中市场份额分别为9.3%、4.5%和0.7%。其中美系品牌乘用车市场份额下滑幅度最大,相比去年同期降低了1.4个百分点。

退补后新能源“四连降”

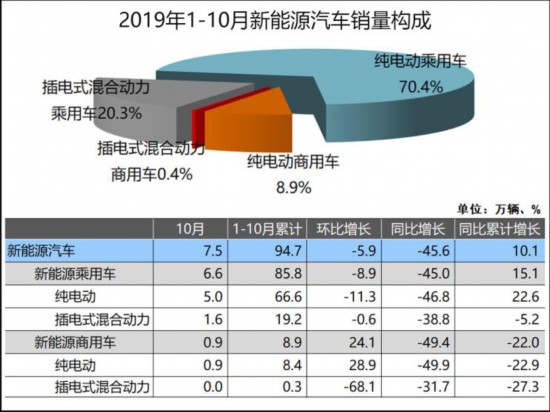

在新能源汽车领域,10月新能源汽车产销量分别为9.5万辆和7.5万辆,其中新能源乘用车销量为6.6万辆,环比下降8.9%,同比下滑45%。其中纯电动乘用车销量达5万辆,环比下滑11.3%,同比下滑46.8%。插电式混合动力乘用车销量达1.6万辆,环比下滑0.6%,同比下滑5.2%。

据中汽协介绍,新能源汽车销量下滑的最大原诱因是补贴退坡。据统计,自6月26日新能源汽车补贴标准退坡起,中国新能源汽车销量在7-10月份已经达成了“四连降”,同比降幅分别为4.7%、15.8%、34.2%以及45.6%,且降幅越来越大。根据数据,2019年1-10月,中国新能源汽车累计销量为94.7万辆,同比增长10.1%,虽然仍呈同比增长态势,但如果政府及企业再不采取激励措施,放任新能源汽车销量如9月、10月这般大幅负增长,2019年新能源汽车累计销量很有可能出现整体下滑。

编辑总结:

期待中的金九没来,银十亦爽约。车市下行背后的逻辑是复杂的,一方面国内汽车市场经历了28年的增长进入了新的存量生长周期,另一方面,汽车作为大宗商品,其消费受经济基本面的影响较大。

我国的汽车保有量已达到2.5亿辆,未来较长时间内,受宏观经济下行压力加大、居民收入增速放缓、汽车保有量持续增长带来的资源环境约束增强、汽车消费理念变化等多重因素叠加影响,汽车在中国的快速普及已基本结束,新车市场进入低速增长的新常态。而在汽车存量消费时代,消费者的选择将变的更加审慎。

在今年整体低迷的车市中,我们看到豪华车依托品牌溢价在逆市上扬,看到日系和德系车依托产品力在逆市上扬,我们看到一些中国品牌在上升,也看到一些中国品牌危机四伏;我们看到新能源汽车市场在政策驱动刹车的情况下亦紧急制动……消费者日益理性成熟,品牌制胜将是艰难踯躅车市中唯一的免死金牌。