2019年末最后一天,重庆长安汽车股份有限公司(简称“长安汽车”)终于彻底退出与标致雪铁龙集团(简称“PSA”)所设的合资企业长安标致雪铁龙汽车有限公司(简称“长安PSA”),剥离掉了这一长期亏损的资产。

长安汽车2019年12月31日晚间公告,长安汽车与深圳前海锐致投资有限公司(简称“前海锐致”)签署了《股权转让协议》,将所持有的合资企业长安PSA50%股权全部转让给前海锐致,转让额16.3亿元。完成后,长安汽车不再持有长安PSA的股权。前海锐致的股东为宝能汽车有限公司,持股比例100%,实控人为姚振华。长安汽车预计此次出售股权事项对合并报表产生的影响为增加税前利润13.52亿元。同日,PSA亚太相关负责人对媒体表示,PSA也已经和前海锐致签署股权转让协议,将会把该公司持有的长安PSA全部股份转让给前海锐致,但更多交易细节并未透露。

全国乘用车市场信息联席会秘书长崔东树在接受《中国汽车报》记者的采访时表示:“当前,汽车产业具有巨大的发展潜力和机会,接下来需要深化改革,走高效发展之路。此次交易,对宝能来说,收购长安PSA为其汽车领域的发展打开了一扇门,将提升其品牌管理和生产能力;对长安汽车来说,这是国企改革调整的发展机会,将有效释放过剩产能,集中资源高效发展;对于PSA集团来说,通过引入新的合作伙伴,推动市场机制的变革,以缓解在华‘水土不服’的困境。”

资不抵债 濒临退市边缘的法系豪华品牌

记者通过天眼查资料显示,前海锐致虽然成立时间仅两年多,且基本为“空壳”公司,但其背景雄厚。系为宝能汽车有限公司的全资子公司,其实际控制人为宝能董事长姚振华,而宝能汽车则由深圳市宝能投资集团控股(持股99%)。意味着,宝能或将全盘接手长安PSA全部股权。值得注意的是,长安汽车预计,此次出售长安标PSA股权事项对合并报表产生的影响为增加税前利润13.52亿元。

根据立信会计师事务所出具的审计报告称,长安PSA 2018年净亏损8.74亿元,2019年前三季度净亏损22.32亿元,且2019年1月起DS全系产品已实质性停产,截至2019年前三季度,长安PSA净资产为-5.19亿元,已经资不抵债。截止2019 年11月30 日,长安汽车对长安 PSA 长期股权投资初始投资成本 38.07亿元,账面净值为 2.77亿元。

合资企业长安PSA的八年历史终将结束。公开资料显示,长安PSA于2011年由长安汽车与PSA共同成立,注册资本40亿元,分别持有50%的股权,合作期限50年。2012年12月18日,长安汽车以 20.078417亿元现金收购中国长安所持长安PSA 50% 股权。2018年1月30日,长安汽车股东大会批准与 PSA 对长安PSA进行同比例增资,各增资人民币18亿元。2018年7月,长安PSA完成工商变更,注册资本由40亿元变更为76亿元。

在过去的六年时间,长安PSA亏损近48.7亿元。在2018年年初,长安汽车与PSA集团还曾宣布对长安PSA分别增资18亿元,共计36亿元,而这并未让DS品牌有所起色。在产品方面,长安PSA专注于打造DS品牌高端化的产品,但在华销量表现不佳,其豪华品牌属性在华并未得到认同。如今的DS品牌在华月销已不足百辆,处于濒临退市边缘,长安PSA的持续大额亏损也耗尽了股东双方的耐心,急于甩掉这块烫手山芋也在情理之中。

长安PSA合资企业解散,DS品牌在华没落,当中涉及许多因素。“一方面,进入中国市场较晚、产品定位不清晰、品牌认知度低。特别是在品牌知名度上,DS毕竟不能和奔驰、宝马相提并论,不能‘坐等’消费者来发现自己;另一方面,技术资源过多依赖PSA集团以及售价定位过高被认为是导致DS品牌销量不振的主要原因,而过低的销量也导致DS品牌在华销售渠道不断萎缩。”一位国内大型汽车集团高管向《中国汽车报》记者分析。

对于此次宝能接受长安PSA 50%股权,长安汽车表示,为了彻底解决长安PSA生存问题,剥离亏损资产,公司与PSA共同决定向第三方转让长安PSA的全部股权。而宝能汽车资金实力强、从事汽车行业意愿强烈,愿意作为本次交易收购方,有利于长安汽车资金回笼、盈利空间回升、优势资源整合。

“接盘侠”为什么是宝能?

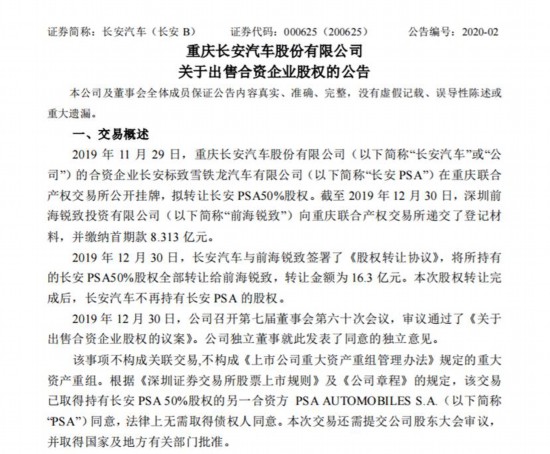

2019 年 11 月 29 日,长安 PSA在重庆联合产权交易所公开挂牌,拟转让长安 PSA50%股权。就在同一天,多家外媒爆出PSA方面计划出售长安PSA的50%股份。继长安汽车率先宣布出售长安PSA一半股权后,PSA集团也公开表明了退出合资公司的计划和态度。截至 2019 年 12 月 30 日,前海锐致向重庆联合产权交易所递交了登记材料,并缴纳首期款 8.313亿元。当日,长安汽车召开第七届董事会第六十次会议,审议通过了《关于出售合资企业股权的议案》。

宝能集团自2017年成立子宝能汽车有限公司进军汽车产业后,这两年一直动作频频。宝能在广州、杭州、昆明、贵阳、昆山等地建立新能源汽车生产基地,预计投资总额超过千亿元,总计产能规划超过230万辆。2017年12月,宝能以66.3亿元的价格收购观致汽车51%股份。入股三年来,宝能集团对观致汽车的控制力在持续增加,但新车销量下滑、车型短缺,观致汽车至今仍深陷危机之中。

值得注意的是,除了年产能20万辆整车及相匹配的发动机生产能力外,长安 PSA深圳工厂现有整车、研发和物流三块土地,均为工业用地,总共约137万平方米,整车土地面积 99.61万平米,现已建成建筑面积55.81万平米,剩余计容积率建筑面积73.68万平米;研发中心土地面积30万平米,现已建成建筑面积4.7万平米,剩余计容积率建筑面积20.8万平米;物流土地面积70万平方米,未进行建设。

这也意味着,收购长安PSA,除了能获得深圳工厂的控制权,获得整套汽车生产资质外,还有大片可以利用的工业用地。同时,工厂从工艺到设备都与PSA集团全球标准同步,这对于购买者尤其是新造车企业而言是不可多得的。未来,作为新跨界造车势力的宝能集团,无论继续从事传统造车打造新品牌,还是发力新能源汽车,抑或是智能汽车+地产,宝能汽车从长安PSA均能获得雄厚的生产基础技术和先进的工艺标准,这将为宝能汽车的发展提供很大的助力。

野心勃勃的地产大佬能否沉下心来造车,依然值得商榷。与造车新势力相比,宝能最大的特点和优势,是在进入整车制造领域之前,已经拥有比较完整的汽车上下游产业链,可以与汽车制造形成协同效应。但是,汽车与地产、家电和互联网完全不同,跨界造车的胜算远比想象中要低。从当前状况来看,积累了雄厚资本的地产商入局汽车产业也并非一帆风顺。

法系车品牌在华将何去何从?

2019年的法系车品牌,虽然多次强调“不会退出中国市场”,但法系车雪铁龙、标致、雷诺、DS等在2019年中国车市均表现不佳,包括神龙汽车关厂卖厂卖地,雷诺销量大跌等法系车品牌,在华的业绩下滑趋势愈演愈烈。

据统计,2019年1-10月法系车品牌市场份额仅剩下0.7%,相比2018年跌去一半。标致、雪铁龙、雷诺和DS四大品牌,销量加起来占不到中国汽车市场1%的份额,而对于市场消费者来说,消费层面抛弃法系车的速度比想象中的更快。不过,PSA表示DS永远不会退出中国市场,未来DS还将在深圳工厂生产汽车,至于是基于一种怎样的合作方式还未确认。

面对种种未知的市场困难,崔东树却对法系车品牌在中国的发展持乐观态度。他认为,中国车市发展潜力依然巨大,法系车品牌虽然在中国发展受阻,但在国际市场依然表现优异。未来在新的合作模式和发展机制下,法系车在中国车市重归主流的前景还是可期的。