当前,金融机构主要面临的挑战有三类,一类是欺诈风险,其主要表现形式有身份伪造、恶意诈骗、商户勾结、中介包装等,相关数据显示,2016年我国因网络欺诈造成的损失高达4687.2亿元;

第二类是信用风险,包括信用劣变、资产恶化而造成金融机构不能或不能按时收回资金而蒙受经济损失的风险;

第三类是多头、逾期风险。据了解,多头借贷的用户的信贷逾期风险是普通客户的3-4倍,贷款申请者每多申请一家机构,违约的概率就上升20%。

金融的本质是风控,对于互金企业来说,如何借助科学技术手段,对金融风险进行精准评估是当前金融机构开展信贷业务的关键。

天创最新上线的数据产品——信用探针是一款融合了用户借贷行为与信用卡消费行为的数据产品。与已有的多头产品不同,信用探针不仅描述了用户在金融机构的借贷行为表现,同时纳入了用户信用卡的消费使用状况,基于这两类数据,全方位、立体化呈现个人的债务、信用情况,帮助机构对个人风险进行精准评估,提升风控水平。

可以说,信用探针在信贷业务全流程的风险管理过程中均有不俗的应用效果,从贷前审批阶段的反欺诈评估、信用评估、授信额度评估到贷中管理阶段的风险监控、客户管理直至贷后管理阶段的贷后催收、二次营销等方面为金融机构降低借贷风险提供有力支撑。

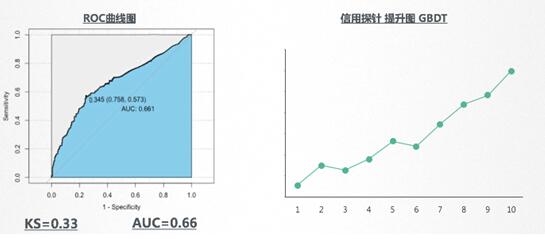

产品提升效果展示

基于信用探针产品使用GBDT、DT、逻辑回归三种方法构建信用评估模型,其中GBDT算法对用户的区分效果最好,同时也说明信用探针对客户具有较好的风险识别能力。